3.1.

Учетная

система

состоит из

следующих

учетных

институтов:

регистраторы,

базовые

депозитарии,

кастодиальные

депозитарии,

Центральный

расчетный

депозитарий.

3.2.

Регистраторы

работают на

основании

лицензии на

осуществление

деятельности

по ведению

реестра,

руководствуясь

законом �О

рынке

ценных

бумаг� и

иными

нормативными

правовыми

актами РФ,

регламентирующими

эту

деятельность.

3.3.

Базовые и

кастодиальные

депозитарии

работают на

основании

лицензии

профессионального

участника

рынка

ценных

бумаг на

право

осуществления

депозитарной

деятельности,

руководствуясь

законом �О

рынке

ценных

бумаг� и

иными

нормативными

правовыми

актами РФ,

регламентирующими

депозитарную

деятельность.

3.4.

Центральный

расчетный

депозитарий

(далее ЦРД)

работает на

основании

лицензии

профессионального

участника

рынка

ценных

бумаг на

право

осуществления

депозитарной

деятельности,

руководствуясь

законом �О

рынке

ценных

бумаг�,

нормативными

правовыми

актами РФ,

регламентирующими

деятельность

Центрального

расчетного

депозитария

и иными

нормативными

правовыми

актами РФ,

регламентирующими

депозитарную

деятельность,

в части,

распространяющейся

на

Центральный

расчетный

депозитарий.

3.5.

Регистраторы

ведут

реестры

владельцев

именных

ценных

бумаг. Они

открывают

лицевые

счета

владельцам,

номинальным

держателям.

Номинальными

держателями

могут быть

базовые

депозитарии,

ЦРД и на

первом

этапе

кастодиальные

депозитарии.

Впоследствии

кастодиальные

депозитарии

начнут

работать с

регистраторами

не

непосредственно,

а через

базовые

депозитарии,

что будет

более

выгодно

экономически.

Следствием

этого

станет

отказ

кастодиальных

депозитариев

от

поддержания

счетов

номинальных

держателей

у

регистраторов.

3.6.

Базовые

депозитарии

являются

основой

Учетной

системы.

Базовые

депозитарии

ведут счета

депо

владельцев

и

междепозитарные

счета

кастодиальных

депозитариев.

Базовые

депозитарии

открывают

междепозитарные

счета в ЦРД

и счета

номинального

держателя у

регистраторов.

Базовые

депозитарии

могут

выполнять

функции

расчетного

депозитария,

осуществляя

депозитарные

операции на

основании

поручений,

полученных

от торговых

и

клиринговых

систем.

Базовые

депозитарии

могут

открывать

междепозитарные

счета

иностранным

депозитариям

и

кастодианам

и при

необходимости

открывать

соответствующие

счета у них.

В отдельных

случаях с

целью

ускорения

расчетов

базовые

депозитарии

могут

открывать

друг другу

междепозитарные

счета.

Базовые

депозитарии

обеспечивают

исполнение

внутридепозитарных

и

междепозитарных

переводов

на условиях

гарантий

поставки

против

платежа.

Представляется

целесообразным

допустить

выполнение

базовыми

депозитариями

функций

головного

учетного

института

по выпускам

ценных

бумаг, в том

числе по

именным.

Базовыми

депозитариями

могут быть

депозитарии,

обслуживающие

торговые

системы,

крупные

кастодиальные

депозитарии,

в том числе

с

иностранным

участием,

ведущие

региональные

или

межрегиональные

учетные

институты.

Обслуживание

депонентов

в регионах

может

строиться

на основе

филиалов

базовых

депозитариев.

3.7.

Кастодиальные

депозитарии

предназначены

для ведения

счетов

владельцев

ценных

бумаг. Они

не

открывают

междепозитарные

счета

другим

депозитариям

и

иностранным

учетным

институтам.

Кастодиальные

депозитарии

открывают

междепозитарные

счета

только в

базовых

депозитариях.

На первом

этапе

развития

Учетной

системы

кастодиальные

депозитарии

сохраняют

счета

номинальных

держателей

у

регистраторов.

Типичным

кастодиальным

депозитарием

является

депозитарий

банка или

брокерской

конторы.

Возможно

наличие

субрегиональных

кастодиальных

депозитариев.

3.8.

Центральный

расчетный

депозитарий

открывает

междепозитарные

счета

базовым

депозитариям

и

осуществляет

расчеты по

междепозитарным

переводам

между

базовыми

депозитариями.

ЦРД

является

расчетным

агентом по

счетам

номинальных

держателей,

открытых

базовыми

депозитариями

у

регистраторов.

ЦРД

обеспечивает

целостность

Учетной

системы и

является ее

организующим

и

коммуникационным

центром. ЦРД

обеспечивает

базовым

депозитариям

телекоммуникационный

доступ к

счетам

номинальных

держателей,

открытых у

регистраторов.

В рамках

своей

компетенции

ЦРД

принимает

документы,

определяющие

порядок и

стандарты

работы

Учетной

системы.

Через ЦРД и

его

политику

государство

оказывает

влияние на

инфраструктуру

фондового

рынка. ЦРД

обеспечивает

взаимодействие

российской

Учетной

системы с

учетными

системами

рынков

ценных

бумаг

иностранных

государств.

ЦРД

обеспечивает

связь с

банковской

системой и

организацию

системы

расчетов по

ценным

бумагам на

условиях

поставки

против

платежа. ЦРД

организует

процессы

обездвиживания

и

дальнейшей

дематериализации

документарных

выпусков

ценных

бумаг с

целью

повышения

доли

безналичных

ценных

бумаг на

российском

рынке. С

целью

повышения

надежности

Учетной

системы ЦРД

предоставляет

регистраторам

и

депозитариям

услуги по

дублированию

информации

о состоянии

счетов и о

совершенных

операциях.

ЦРД

должен

вести

сбалансированную

государственную

политику

при

организации

Учетной

системы и не

представлять

интересы

отдельных

участников

или их групп.

Владельцами

ЦРД должно

быть

Правительство

РФ, Банк

России и

базовые

депозитарии.

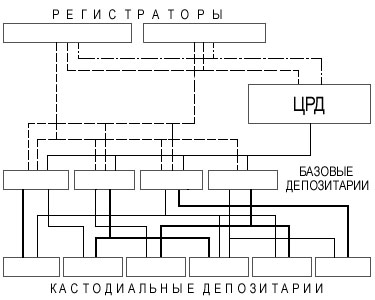

3.9. Общая

схема

взаимодействия

регистраторов

и

депозитариев

в рамках

Учетной

системы

показана на

диаграмме:

Сплошными

линиями на

диаграмме

показаны

междепозитарные

счета,

пунктирными

- счета

номинальных

держателей,

а штрих-пунктирными

- управление

счетами

базовых

депозитариев

-

номинальных

держателей

со стороны

ЦРД.

Утолщенная

сплошная

линия

соединяет

кастодиальный

депозитарий

с ведущим

базовым.

3.10. Новая

Учетная

система

расширяется

постепенно,

последовательно

включая в

себя

учетные

институты. В

переходный

период

могут

существовать

депозитарии

и

регистраторы,

включенные

в новую

Учетную

систему,

наряду с

депозитариями

и

регистраторами,

еще в нее не

попавшими и

продолжающими

работать в

прежнем

режиме.

Формирование

новой

Учетной

системы

следует

считать

завершенным

после того,

как в нее

будут

включены

все

депозитарии

и те

регистраторы

(реестродержатели),

которые

ведут

реестры

всех

эмитентов

национального

масштаба, а

также

значимых

региональных

эмитентов.

3.11. В

формировании

всей

Учетной

системы и

Центрального

расчетного

депозитария

должны

принять

участие

заинтересованные

крупные

рыночные

структуры.

Необходимо

активное

участие

государства

в лице ФКЦБ,

Минфина и

Банка

России.